「投資」というと、パソコンで株価の動きを1日中チェックしたり、四季報や決算資料などで企業研究に時間を費やす、そんなイメージをお持ちの方も多いかと思います。

しかし、ここでご紹介する「投資」とは、殆ど時間をかけずに、ただ積立の設定をするだけ、後は長期的な市場全体の株価の成長に期待する、そんな投資手法です。

勿論、投資ですので、絶対もうかる・損しないなんて事はありません。

投資には必ずリスクがある、元本割れする可能性もあるという事を十分理解した上で始めてください。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

市場全体の株価の上昇に期待するインデックス投資

インデックス投資とは?

将来有望な○○株式会社の株を安い時に買って高い時に売る、

というのが一般的な投資の基本かもしれませんが、今の株価が安いか高いか、そしてどの企業の株価が将来上がるかなんて、素人に分かる筈がありません(プロだって分からない???)。勿論、一部の優秀な投資家は、上がる銘柄を見つけ、それで大儲けしているかもしれません。しかし、その陰では、多くの投資家が大きな損失を出し、大切な資産を失っている事も事実でしょう。

そこで、本サイトで推奨するのがインデックス投資。

日経平均株価というのご存知かと思います。これは、東証プライム市場に上場する企業の中から選ばれた225銘柄の株価の(概ね)平均をとったものですが、この日経平均株価のような株価指数をインデックス(指数)と言い、その動きと同じにようになるように運用するのがインデックス投資です。

といっても、日経平均株価を構成する225銘柄の株を自分で買うという事ではありません。そこは投資信託に任せます。我々は日経平均株価との連動を目指して運用する投資信託(*)を買うだけで、225銘柄の株を保有するのと概ね同じようなパフォーマンスを得ることが出来ます。

(*)このように、特定の指数に連動するように運用する投資信託をインデックスファンドと言います。

勿論、インデックス(指数)は日経平均株価だけではありません。世界中の市場の株価全体の動きを示す多くのインデックスがあり、それぞれの指数との連動を目指すインデックスファンドが運用されています。

*インデックスは株価だけではありません。債券やREIT(不動産投資信託)の動きを示すインデックスもあります。

世界中のいろいろなインデックスの種類

代表的なインデックス(指数)を紹介します。

*ここでは株価指数のみ取り上げます。

国内(日本)

日経平均株価 [日経225]

東証プライム市場に上場する企業の中から選ばれた225銘柄の株価の(概ね)平均

TOPIX

(旧)東証一部に上場している全銘柄(*)の時価総額比率で構成。2022.3末時点で2,160銘柄。

*現在は東証市場区分の再編にともない若干異なっています。

米国

NYダウ [ダウ・ジョーンズ工業株価平均]

ニューヨーク証券取引所やNASDAQに上場する米国を代表する優良企業30社から構成。

S&P500

米国市場の約80%を占める約500社から構成される時価総額比率の株価指数。

全世界株式

MSCI ACWI [MSCI All Country World Index]

日本を含む先進国(23カ国)、新興国(24カ国)の大型・中型株からなる時価総額比率の株価指数。約2,900銘柄から構成され全世界の投資可能な株の85%を占める。

MSCI ACWI(除く日本) [MSCI All Country World Index ex Japan)

上記MSCI ACWIから日本を除外。約2,600銘柄から構成。

FTSEグローバル・オールキャップ・インデックス [FTSE Global All Cap Index]

全世界の大・中型株のみならず小型株をも含む約9,500社から構成される時価総額比率の株価指数。全世界の時価総額の98%以上をカバー。

先進国株式

MSCI コクサイ [MSCI Kokusai]

日本を除く先進国(22カ国)の大型・中型株からなる時価総額比率の株価指数。約1,300銘柄から構成。

新興国株式

MSCI エマージング・マーケット・インデックス [MSCI Emerging Markets Index]

新興国(24カ国)の大型・中型株からなる時価総額比率の株価指数。約1,400銘柄から構成。

インデックス投資 ~分散がリスクを減らす~

個別銘柄の株式投資と異なり、インデックス投資の最大のメリットは広く分散できる事です。

前述の日経平均株価を例にとると、これに連動するインデックスファンドを購入するだけで225銘柄に分散投資する事が出来ます。

さらに、全世界株式のインデックスファンドでは、全世界の国・地域の数千もの銘柄に投資する事が出来ます。

このように広く分散する事でリスクを減らすことが出来、これこそがインデックス投資の最大の利点です。

投資におけるリスクとはリターンのバラツキを意味します。

特定の国の1銘柄に集中して投資する場合、大きく株価が上昇し莫大な利益を手にする可能性もありますが、一方で、もし倒産したら紙屑になってしまいます。

これに対し、多くの地域、銘柄に分散して投資していれば、例えある国で大災害や戦争が起こったり、または、ある企業が不祥事を起こし倒産したとしても、全体から見たらその影響は軽微です。

このように、市場全体の(概ね)平均を狙うインデックス投資は、大儲けする事はなくても、大損する可能性も小さく、リターンのバラツキを小さく、即ちリスクを小さくすることが出来ます。

とはいっても、リーマンショックやコロナショックのように全世界の市場全体が暴落する事がありますので、その時は、インデックス投資といえども大きな損失を出します。あくまで集中投資よりはリスクが少ないという事です。

リスクのないところにリターンはありません。

"必ず儲かる"なんて宣伝がありますが、これは嘘、詐欺です。あるリターンを得る為には、必ずリスクが伴います。リスクは取りたくない、元本割れは絶対嫌だという方に投資はおすすめできません。ご自身でとれるリスクの範囲内での投資をお勧めします。

スポンサーリンク

インデックス投資 Buy and Hold ~買って長期間保有するだけ~

インデックファンド(投資信託)は、当然、好きな時に買ったり売ったりできます。

*個別銘柄株やETFのようにリアルタイムでの取引は出来ません。

しかし、多くの人にとって今の株価が割安か、割高かはわかりません。

そこで、お勧めするのが買って保有しているだけ(Buy and Hold)、リーマンショックのように大暴落が来たとしても、いずれ株価は回復するだろう、そして、長期的には世界経済は将来も成長を続け、市場全体の株価も上昇していくだろうと信じる投資手法です。

売るのは現金が必要になった時だけです。

よって、近い将来必要になる資金は銀行預金などにおいておき、当面、必要ない資金だけで投資することをお勧めします。

*言い換えれば、当面使わないですむ資金を自ら作り、それで投資を行っていくという事でもあります。

多くの方にとって、それが老後資金かと思います。

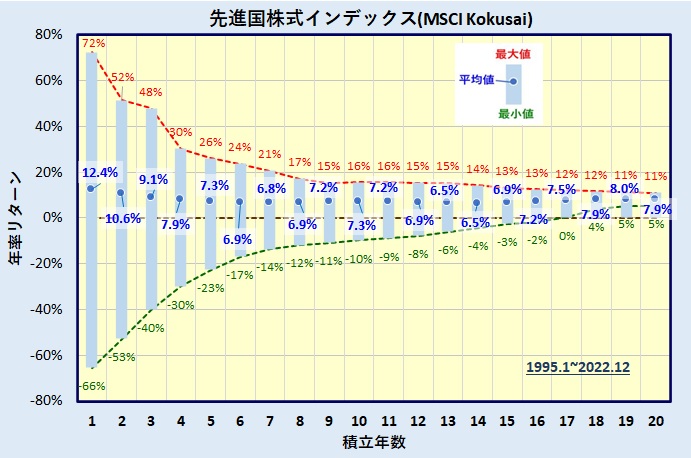

下図は、先進国株式インデックスを積立てた年数とリターンの関係を示したものです(1995~2022年のデータをもとに計算)。

*リターンは年率です。

短期の積立では、大きく利益を出す場合と損失を出す場合の幅が非常に広い(=リスク大)のに対し、長期の積立では、その幅が非常に小さく(=リスク小)、平均的なリターンに回帰していく様子がみてとれます。

勿論、これは過去のデータですので、将来のリターンを保証するものではありません。

*リスクとリターンについての詳細は姉妹サイトの下記ページをご覧下さい。

スポンサーリンク

投資信託のメリットと手数料

投資信託のメリット

投資信託のメリットは何といっても多くの銘柄に広く分散投資出来る事、そして国内だけでなく海外にも容易に投資できる事です。

ご自身で個別に各銘柄の株式を購入する事も出来ますが、投資信託のように多くの銘柄に投資する事は不可能と言っても良いでしょう。

また、主なネット証券では100円から投資信託を購入時手数料無料で購入する事が出来ます。これも大きなメリットの一つでしょう。

インデックスファンドとアクティブファンド

投資信託には大きく分けてインデックスファンドとアクティブファンドに分類されます。

前章で解説したインデックス(指数)との連動を目指すファンドがインデックスファンド、

各ファンドの運用会社、ファンドマネージャーが知恵を絞って銘柄を選別し、大きなリターン(ファンドによっては小さなリスク)を得ようとするのがアクティブファンド。

こう聞くと、アクティブファンドが優れているように思えますが、実際は、アクティブファンドの多くがインデックに負けているとも言われています。

また、過去に優れた成績を残したアクティブファンドがあったとしても、それが将来もインデックスを上回るという保証はありませんし、将来、優れたパフォーマンスを示すだろうファンドを見つける事も容易ではありません。

投資信託の手数料

投資信託には手数料がかかります。

購入時手数料

購入時に、購入金額の例えば1%とかを、購入した金融機関に支払います。

ただし、最近は購入時手数料がかからないファンド(これをノーロードと言います)も増えてきていますし、そもそも主要ネット証券では全てのファンドを購入時手数料無料としています。

購入時手数料は金融機関によって異なりますので、口座開設する金融機関の選別も重要です(詳細は後述)。

尚、つみたてNISA(2023年まで)/新NISAのつみたて投資枠(2024年以降)で購入できる投資信託は全て購入時手数料無料です。

信託報酬 (+隠れコスト) = 実質コスト

信託報酬は、購入した金融機関(販売会社)、運用会社(委託会社)、信託銀行(受託会社)に支払う手数料で、投資信託を選ぶうえで重要な指標の一つです。

手数料といっても直接支払うのではなく自動的にファンド資産から差し引かれます。日々の基準価格(投資信託の時価を表す株価のようなもの)は、既に信託報酬が差し引かれた後の値です。

信託報酬は年率で表され、安いものは0.1%以下、高いものだと2%を超えるものもあります。

一般的にインデックスファンドが安く、アクティブファンドが高い傾向があります。

注意しなければならないのは、同じ指数との連動を目指すインデックスファンドでも、同じ運用会社から複数の投資信託が販売され、それぞれの信託報酬が異なるという事です。そして、販売される商品は銀行、証券会社などの金融機関によって異なります。勿論、信託報酬が低いファンドを選択するのは言うまでもありませんが、ネット証券が低コストを含む殆どのファンドを取り扱っているのに対し、銀行や店頭証券では、コストの高いファンドしか取り扱っていない事が多々あります。

*最近は銀行・店頭証券などでも低コストのファンドを取り扱う金融機関が増えてきましたが・・・

尚、信託報酬以外にも若干のコストがかかります。これを隠れコストと言ったりしますが、信託報酬に隠れコストを加えた実質コストは毎年の決算時の運用報告書を見ないとわかりません。総じて、設定後間もないファンド、純資産の少ないファンドは隠れコストが高い傾向にあります。

このように手数料がかかる事を投資信託のデメリットとする意見もありますが、優秀・低コストなファンドだと実質コストでも0.2%以下です。これだけの手数料で世界中に手軽に投資出来るのですから、十分低い手数料と言って良いでしょう。

信託財産留保額

信託財産留保額は、売却時(まれに購入時にとるファンドもあり)に0.1~0.3%程度を支払うものです。

これは、厳密には手数料ではなく、支払った信託財産留保額はファンドの資産(=ファンドを保有している方の資産)となります。要はファンドを売却すると、ファンド側は一部の資産を売却する訳ですが、その時の手数料を売った本人に負担してもらう、大雑把に言うと、他のファンド保有者に対する迷惑料みたいなものです。

最近は、この信託財産留保額も無しのファンドが多くなってきました。

配当や株主優待は?

個別銘柄の株式を保有していると配当金を受け取ることが出来ます(一部の無配銘柄を除く)。

投資信託でも保有している株式から出る配当はちゃんと受け取り、ファンドの資産となっています(基準価額がその分上がる)。

一部のファンドは分配金として配当(+α)を出す場合もありますが、多くのインデックスファンドは分配金を出していません。分配金を出すより、配当金をファンド内で再投資(あらたに株を買う)した方が税制上有利で、それが我々の資産形成に役立つからです。

株式投資の楽しみの一つとしている方もいる株主優待ですが、これは投資信託では受け取る事は出来ません。ただ、運用会社の方で、換金可能なものは換金しファンドの資産にしているようです。

スポンサーリンク

NISAを使って非課税で投資

通常、投資の利益に対しては20.315%の税金がかかります(預貯金の利息と同じです)。

一方、資産形成を後押しする事を目的として、一定の金額まで運用益が非課税となるNISAという制度があります。

折角の制度ですので、これを利用して効率よく資産形成する事をお勧めします。

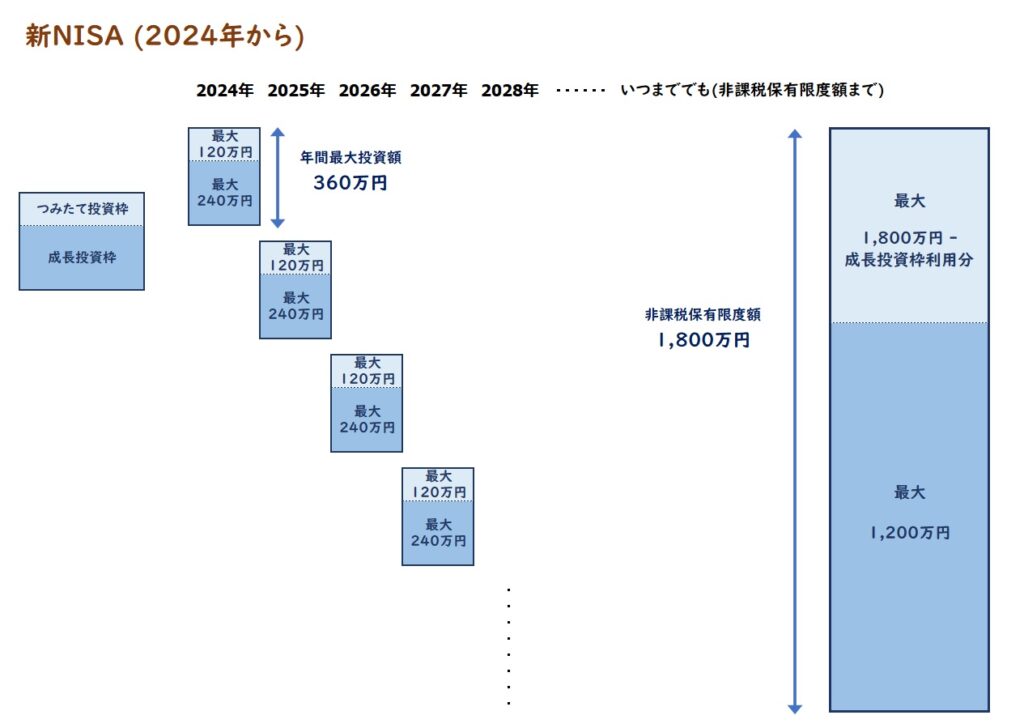

2024年からの新NISA

2023年までの一般NISA/つみたてNISAに代わり、2024年からは新しいNISA制度が誕生します。

非課税枠は生涯で1,800万円、そして、いつ投資しても(恒久化)、いつまでも非課税(無期限化)という素晴らしい制度です。

*2023年までのNISAは投資期間が決められている時限措置で非課税期間も有限。

年間の投資額は最大360万円まで。

*最大ですので、当然これより少なくても構いません。年間最大の360万円投資して5年間で非課税枠1,800万円を埋めるもよし、あるいは少額で時間をかけて、ゆっくりと非課税枠を使っていくのでも良いでしょう。

ちょっと分かりにくいのは「つみたて投資枠」「成長投資枠」と二つの枠に分かれている事。

概ね、従来のつみたてNISAがつみたて投資枠、一般NISAが成長投資枠で、これが新NISAでは同時に両方使えるようになったというイメージです。

つみたて投資枠で買える商品はつみたてNISAと同じ、成長投資枠では、高レバレッジ型、毎月分配型などを除く投資信託、上場株式です。

毎年の投資額最大360万円の内、つみたて投資枠は120万円、成長投資枠は240万円まで、

また、生涯の非課税枠1,800万円のうち、成長投資枠は1,200万円までです。

例えば、1,800万円すべてをつみたて投資枠で埋める事も可能ですし、成長投資枠しか使わない方は1,200万円までしか非課税になりません。

注意したいのは、成長投資枠で買える商品にはつみたて投資枠で買える商品も含まれるという事です。無理につみたて投資枠と成長投資枠で異なる商品にする必要はありませんし、つみたて投資枠で購入している商品を、成長投資枠でも購入すれば、同じ商品を年間360万円まで購入する事が出来ます。

もう一つ、新NISAの優れた点は、売却した分は非課税枠が復活し、その枠を売却した翌年以降に再利用できるという事です。もし、商品を変えたいといった場合などに便利です。

このように素晴らしい新NISAですが、これから投資を始めたい方、新NISAが始まる2024年まで待つ必要はありません。2023年は現行の一般NISA/つみたてNISAを利用して投資すれば良いのです。新NISAの非課税枠1,800万円に従来のNISA分は含まれませんので、2023年から始めれば、その分非課税枠が増える事になります。

*勿論、2023年に一般NISA/つみたて投資した分の非課税期間は無期限ではなく、それぞれ5年/20年間だけです。

スポンサーリンク

おすすめの投資信託(インデックスファンド)は?

*「おすすめ」とは絶対に儲かるという意味ではありません。同種のファンドに対して、低コストで、かつ指数により忠実に連動するように運用されていると管理人の主観で選択したものです。

全世界の株式に投資したい方

1本のファンドで日本を含む先進国、新興国に時価総額比で投資したい方におすすめなのが、MSCI ACWIとの連動を目指す

eMAXIS Slim全世界株式(オール・カントリー)

これから投資を始めようと思っているが未だ何に投資していいか決められないという方の最初の1本にも良いかと。また、いろいろ試行錯誤してきたベテランの方が最後に行き着くファンドになる場合もあるでしょう。

尚、日本を除外したい方には、

eMAXIS Slim全世界株式(除く日本)

もあります。

米国株式中心に投資したい方

時価総額比で全世界の約60%を占める米国株式(2023.5時点)、米国株中心に投資したい方は、S&P500との連動を目指す

eMAXIS Slim米国株式(S&P500)

先進国株式に投資したい方

新興国には投資したくない、日本も要らないという方は、日本を除く先進国株式に投資し、MSCI Kokusaiとの連動を目指す

eMAXIS Slim先進国株式インデックス

あれ、全部eMAXIS Slimシリーズ?

結局、全てeMAXIS Slim(イーマクシススリム)シリーズになってしまいましたが、同シリーズは三菱UFJ国際投信が「業界最低水準の運用コストを将来にわたってめざし続ける」(これを保証するものではありませんが)というコンセプトで運用しているもので、実際、複数回、信託報酬の引下げを行って、同種のファンドの中で概ね信託報酬最安値の座をキープしています。

尚、eMAXIS Slimではなく、後ろに「Slim」が付かない「eMAXIS」シリーズもありますが、こちらは信託報酬がeMAXIS Slimよりも高くなっていますので注意して下さい。

*eMAXIS Slim以外でも、たわらノーロード、SBI・Vシリーズ、楽天インデックス・シリーズ等の低コストファンドもありますが、ここでは割愛します。

スポンサーリンク

おすすめの証券会社は?

前章で解説したeMAXIS Slimシリーズ等の低コストのインデックスファンドはどこでも購入できるわけではなく、主にネット証券で取り扱っています。

またネット証券であればクレジットカードでの積立(ポイント付与あり)や100円からの投資信託購入などのメリットもあります。

*クレジットカードでの投信積立は各社5万円/月が上限

SBI証券

三井住友カード(*)で投資信託の積立が出来ます。

(*)一部対象外のカードもあります。

ポイント付与率はカード利用実績に応じてスタンダードカードで最大0.5%、ゴールドカードなら最大1.0%になります。

また、投資信託を保有するだけでポイントがもらえる他、ポイントで投資できるなどのメリットもあります。

*ポイント : Tポイント、Pontaポイント、Vポイント等

公式サイトSBI証券

尚、SBI証券とSBI新生銀行の証券・銀行口座連携サービス「SBI新生コネクト」を申し込むとSBI新生銀行のステージが最高位のダイヤモンドステージに上がり、各種特典を受けられます。

楽天証券

楽天ポイントで投資信託が購入出来るなど、楽天ポイントがお好きな方にお勧め。

楽天カードで投信積立が出来ます。ポイント付与率は低コストのファンドで0.5%(スタンダードカードの場合)。

さらに楽天キャッシュ決済での投信積立にも対応し、楽天カード決済で10万円、楽天キャッシュ決済で5万円、計15万円の投資が可能です。

また、日経テレコン(楽天証券版)が読めたり、おすすめマネー本を無料で読む事も出来ます。

*おすすめマネー本は随時入れ替わります。NISA口座を開設している方はさらに多くの無料書籍が提供されます。

三菱UFJ eスマート証券(旧:auカブコム証券)

au Payカードで投信積立が出来、ポイント付与率はスタンダードカードで0.5%、ゴールドカードなら1.0%です。

Pontaポイントで投資信託が購入できます。

auじぶん銀行との連携サービス「auマネーコネクト」設定で普通預金金利 +0.099%、

さらにauじぶん銀行と「au Pay」との連携、au Payカードの引落しを組合わせると、auまとめて金利優遇で、

普通預金金利が最大 0.20%になるのも大きなメリットです(金利は2024.3.23時点)。

公式サイト三菱UFJ eスマート証券(旧:auカブコム証券)

(auじぶん銀行も同時に口座開設できます)

マネックス証券

マネックスカードやdカードで投信積立が出来、ポイント付与率はスタンダードカードでも1.1%(月5万円まで。5万円以上は還元率が落ちます)。月5万以下で投資する場合はスタンダードカードで最高水準の還元率です。

*通常ショッピング時の還元率は1.0%

*初年度年間費無料。次年度以降も年1回以上のカード利用(投信つみたても対象)で無料になります。

マネックスカードはマネックス証券口座開設後に申込ます。

さらに、投資信託保有でポイントも貯まります。

公式サイトマネックス証券

以上、本サイトは好金利の銀行預金での資産形成を主なテーマとしていますが、さらに増やしたいと考えている方、資産の一部を投資、主にインデックス投資に回したら如何でしょうか?

その際、非課税のNISA制度を活用し、かつ少しでもお得になるようネット証券を上手く利用する事です。

勿論、投資ですのでリスクは必ずあり、元本割れする可能性もあります。

銀行預金等の無リスク資産と投資のようなリスク資産の資産配分をよく考え、ご自身のリスクの許容範囲内での投資をおすすめします。